CFOメッセージ

TOP(Triple One Proportion)の

実現に向けて、

財務健全性を維持しながら、

成長投資を推進します。

キャッシュ・フロー経営の徹底による財務基盤の強化

三菱重工グループでは、長い間経営状況を評価する指標として「受注高、売上高、利益」を採用していました。しかし、これらはいずれも結果指標であり、経営課題の発見や企業価値向上のための活動への寄与は十分ではありませんでした。結果として、長期にわたり事業規模は停滞し、利益水準は低迷し、財政状況は厳しい状況が続いていました。

これに対し、フリー・キャッシュ・フローと受注の質(受注時採算)は、先行指標として有効だと考えています。特に、当社の場合、フリー・キャッシュ・フローは2~3年後の利益水準と強い相関関係にあることが分かっています。また、フリー・キャッシュ・フローは損益計算書だけでなくバランスシート(以下、「B/S」)の状況を同時に表すものであり、これまであまり注目されてこなかったB/Sに目を向けるうえで最も適した経営指標であると考えています。

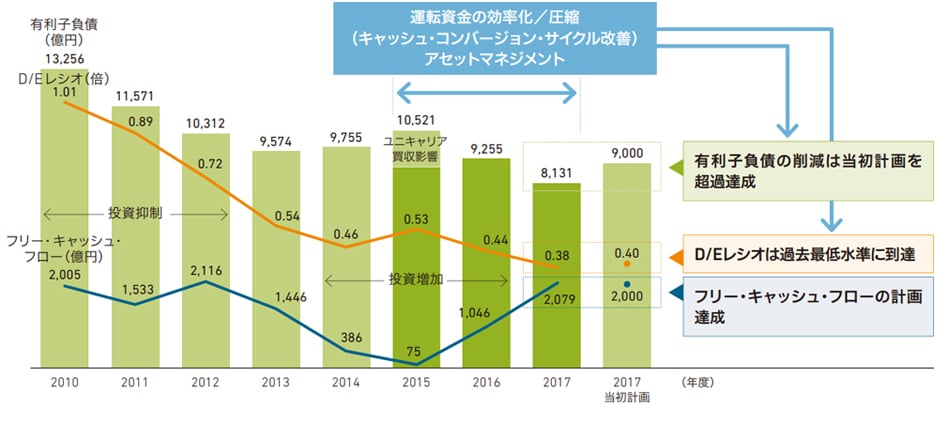

このような考えのもと、当社では2010年頃からキャッシュ・フローを重視する経営へと大きく舵を切りました。

キャッシュ・フローには、利益から生まれる部分とB/Sから生まれる部分があります。前者は外的要件に左右されやすい一方、後者は自力で生み出せるものです。

リーマンショックが起きた時、私は資金部長という立場にあり、キャッシュが足りなくなる恐怖を肌身で感じました。こうした経験も相俟って、営業や調達、設計、工場の作業現場などあらゆる部門に対して、キャッシュ・フローの重要性を説いてきました。その結果、運転資金※やキャッシュ・コンバージョン・サイクルなどの指標は顕著に改善しており、企業文化としてキャッシュ・フロー経営を根付かせることができてきたと感じています。キャッシュ・フローの改善の効果は自由に使える資金が増え、投資やリスクに対応しやすくなることはもちろんですが、より大きな効果として生産効率や商務条件の改善を通じて、当社の事業競争力を高めることにつながります。

こうしたキャッシュ・フロー重視の経営への移行のほか、2012事業計画以降推進してきた一連の取り組みなどが功を奏し、2010年度以降、巨額のキャッシュ・フローを創出することができました。これにより、既存事業に対する適切な循環投資のほか、MRJの開発資金、客船損失、南アフリカプロジェクトの工事資金等、ある意味、非循環的な資金ニーズもすべてカバーしたうえで、有利子負債の削減にも成功しました。多くの課題に対処しながら、財政の健全化を達成し、次世代の成長に向けた資金準備を新たに成し遂げたことは、大きな成果であると思います。

※ 運転資金=売上債権+棚卸資産-買入債務-前受金の全社合計値

財務の主要数値

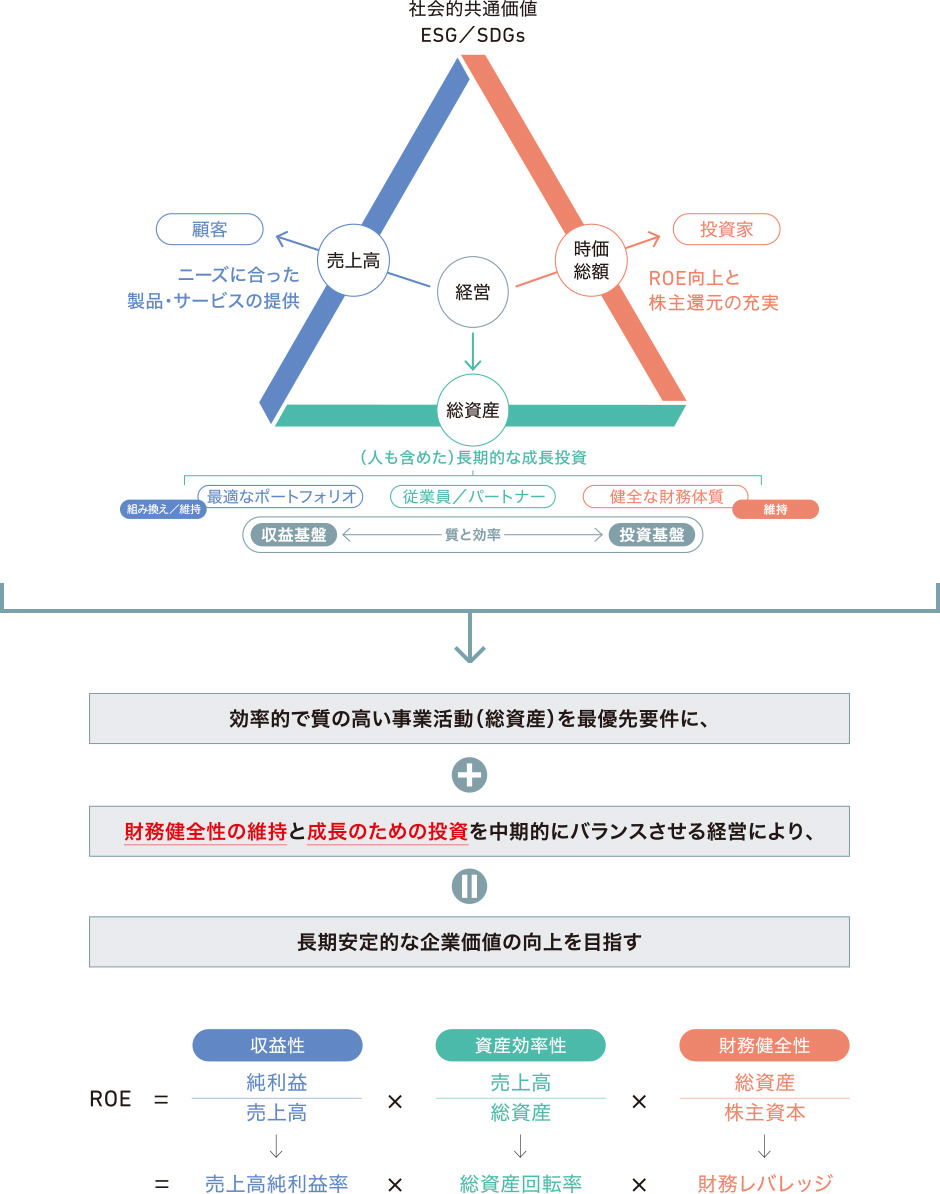

TOP(Triple One Proportion)について

2018年度からスタートした2018事業計画では、製造業である当社グループの経営状況を測る独自の包括的なKPI として、TOP(Triple One Proportion)を採用しました。これは、売上高(事業規模)、総資産、時価総額の比率が1:1:1の状態、すなわちこれら経営の3要素のバランスが上手く取れている状態を理想としています。

基礎となるのはB/S(総資産)です。企業経営の根幹とはB/Sをうまく活用することによって、事業規模や企業価値などのアウトプットの最大化を図ることだと私は考えています。より良い製品やサービスを提供するためには、高度なテクノロジーや最新鋭の生産設備、広範な販売網や効率的なアフターサービス体制などが必要となりますが、これらはB/Sに投影されます。

次に事業規模ですが、これはB/Sがどれだけの事業機会を創出し、市場競争を通じて顧客に製品を提供できたかを示すものです。事業規模とB/Sの規模を比較することにより、B/Sが効率的に事業規模を生み出しているかを判定することができます。

時価総額については、さまざまな要素によって決まりますが、最も大きな決定要素は企業活動により生み出される定常的な利益水準だと考えています。

話を単純化すると、仮に事業規模5兆円で売上高純利益率6%を達成できれば、親会社の所有者に帰属する当期利益は3,000億円となります。この時、当社グループの資本コストを6%とすると、時価総額は当期利益3,000億円を資本コストの6%で割り戻した(≒16.7倍した)5兆円となります。

これらの3要素を別の角度から見ると、B/Sは経営者の視点でその効率性と品質を、事業規模は顧客の視点でその満足度を、時価総額は投資家の視点で企業価値の多寡を見るものと言うこともできます。すなわち、TOPが達成されているということは、経営、顧客、投資家のそれぞれの立場から見ても満足すべき水準にあることを示しているということです。

2017年度末の当社は、売上高が4.1兆円、B/Sが5.5兆円、時価総額は1.4兆円でした。TOPと照らし合わせると、B/Sが生み出す事業規模は1.4兆円ほど少なく、時価総額は4.1兆円ほど少ないということになります。こうした状況を改善し、当社グループが継続的に価値を高めていくためには、適切な資金循環とそれを担保する事業規模の維持が欠かせません。逆に言えば、質の良い製品や社会のニーズを満たすサービスを提供し続けることによって、当社グループは成長のベースとなる適切な資金循環を実現し、継続的に企業価値を高めることができると考えています。事業と財政のバランスを維持し、この枠組みの中で企業価値の最大化を図ることが2018事業計画以降の財務戦略の要諦となります。

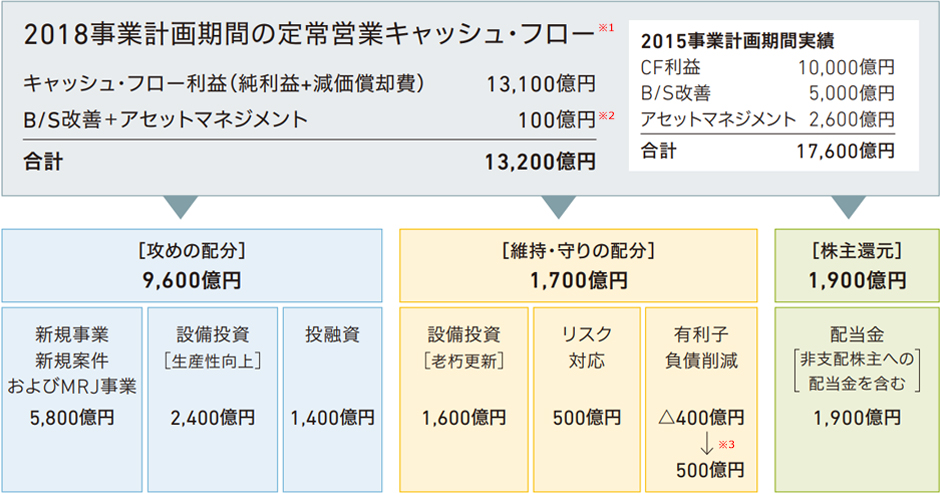

2018事業計画の財務戦略

2018事業計画期間中は、2015事業計画までに構築した財務基盤および新たに稼ぎ出すキャッシュ・フローをもとに、即効性のある成長投資を含む「攻め」の資金配分のウェイトを高めることとします。

MRJ事業については、初号機の納入を予定している2020年度に向けてさらに2,000億円程度の資金投入を予定していますが、開発という面では出口が見えつつあります。また、南アフリカの火力発電プロジェクトの工事も峠を越えたと評価しています。こうした状況を踏まえて、2018年度からの3ヵ年では、攻めの配分として、9,600億円を新規事業等に投入する計画です。

当社グループが抱える事業のうち、売上高の70%を占める事業はすでにTOPを達成しており、収益力は安定しています。これらの事業をさらに強化するとともに、課題事業への手当てを着実に遂行することで、キャッシュ・フロー創出力と収益力の向上を図ります。

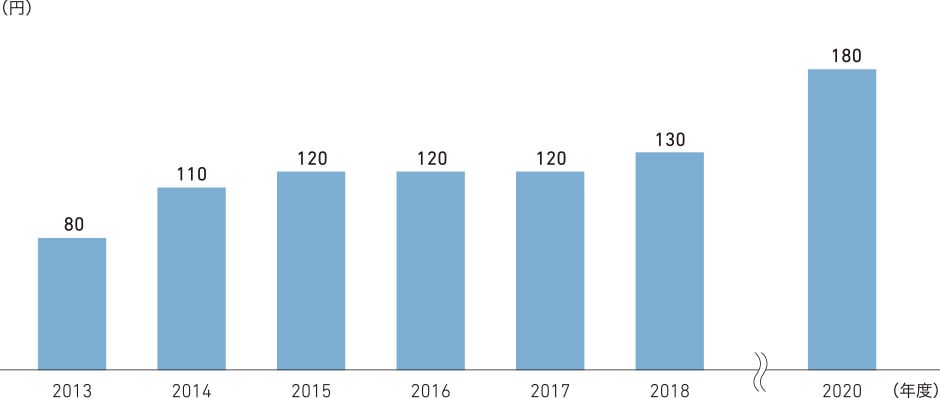

一方で、有利子負債はすでに十分低いレベルにあるため、今以上に守りを固めるよりは、株主還元を強化したいと考えています。2018年度の1株当たり配当金は2017年度比10円増の130円を予定しており、2020年度には180円を目指したいと考えています。

※1 MRJ・南アフリカプロジェクトは含まず。

※2 BS改善は2015事業計画で大幅に進捗。2018事業計画期間は、事業規模が増加するも、運転資金は現状維持。

※3 2017年度に前倒しで獲得したCF(手許現金)を有利子負債削減に充当(900億円)。

株主・投資家の皆さまへ

比較的成熟した事業が多い当社グループにあっては、現状の資本のレベルは過大ではないかというお考えをお持ちの方もいらっしゃるかもしれません。しかしながら、将来の成長の柱として位置付けているMRJ事業の開発を完遂し、事業を軌道に乗せるためには、ある程度資本を厚くしておく必要があります。ただし、MRJ事業への投資と株主還元とはできるだけ両立していきたいと考えています。つまり、当社は配当性向30%を目安として設定していますが、これはMRJ事業の影響を除いた場合の数値としています(MRJ投資を含めて考えると、配当性向はもう少し高くなります)。

当社グループが持続的な成長を実現していくうえで、20年後、30年後を見据えた新たな柱となるビジネスの創出が欠かせません。これまでもさまざまな困難に直面してきましたが、そのような中にあっても増配基調にあるということは、当社経営が着実に改善していることの表れです。

一方で、現状の時価総額は当社が目指すレベルとはまだまだ大きな乖離があります。この乖離を埋めるためにもTOPは当社が進むべき道を示す目標であり、その実現に向けてさまざまな経営施策を講じていきます。そして、次なる成長に向けて歩み出した当社グループの等身大の姿を、市場との健全な対話を通じてこれからもお伝えしていきたいと思います。

株主・投資家の皆さまにおかれましては、今後ともご理解・ご支援をいただきますようお願いいたします。

1株当たり配当金の推移